过去一年,大模型成为全球最关注的新技术。金融行业资金密集型、数据密集型的特征,决定了金融业是大模型最适合落地的场景之一。为此,北京商报针对“大模型在金融领域的应用前景及治理”对金融机构高管发起了问卷调查,共回收有效问卷160份,被调研机构涵盖了银行、证券与资管、保险等持牌金融机构,以及上市金融服务商、金融科技服务商等金融机构的上下游服务商。

针对于大模型在金融领域的应用,问卷分别从金融未来应用大模型的前景、问题与挑战、监管、具体应用场景、部署方式等方面进行了调研,以期能够全面反映当前金融行业对大模型应用的看法和实际应用情况。

金融机构认为金融大模型将在五年内大规模应用

从整体看,金融业对大模型在金融领域中的应用都非常看好,有95.45%的机构表示看好金融大模型的应用前景,且有超过一半的机构认为金融机构“非常需要”大模型的应用(50.65%认为非常需要,40.91%认为比较需要,其余为一般需要或不需要)。

大模型应用在金融行业需要注意的原则

在金融大模型的应用原则方面,被调研金融机构普遍认为“隐私和数据保护”是最需要注意的原则,其次则是应用的安全性和稳定性。这与金融机构本身的特性相符,金融机构作为经营“风险”的行业,需要首要重视新技术应用带来的风险和隐患,因此新技术的合规、安全与稳健最被金融机构所关注。此外,也有较多的金融机构认为“人的能动性和监督”同样需要注意。

金融大模型将率先展开应用的场景

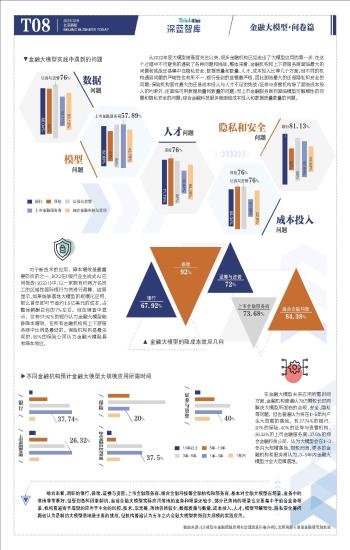

在金融业大模型应用的推进中,数据质量与数量不足、缺乏相关技术和人才支持、缺乏相应标准和监管制度、与现有业务流程不兼容、模型复杂度高、投入成本制约等,被认为是当前金融机构应用大模型所面临的最主要挑战。

在场景的应用方面,金融机构对大模型在智能客服中的应用最为看好,同时,绝大多数机构也认为大模型在智能风控、智能营销、智能运营领域能够率先得到成熟的应用。而仅有38.31%的机构认为金融大模型将率先在智能催收中得到有效的实践。

部署金融大模型最优的方式

在大模型的部署方面,金融机构的观点差别较大,仅有很少一部分的机构表示选择“自研”,更多的机构希望能够通过与大厂设立联合项目组、参与行业联盟共同推进、外部采购成熟模型等方式来部署大模型的研发。

金融机构对于大模型最集中应用领域的看法

在大模型的应用方面,不同的金融机构和上下游服务商都认为大模型将最集中应用于中台的技术、风控和运营等领域。但在前、中、后台的应用上,不同机构亦有不同看法。如风险意识更强的银行认为大模型的应用将更加集中前台的贷款、营销等方面,但其余的金融机构和服务商则普遍认为会最集中于中台的应用。保险机构最看好金融大模型在中台中的应用。在后台的应用方面,则是证券与资管机构最为看好。

金融机构应用大模型的进度

虽然大模型的热度很高,金融机构也普遍看好金融大模型在未来业务和场景中的落地,但从调研情况来看,多数金融机构当前对大模型的研发仍然保持在规划状态,且只有极少数金融机构选择完全自研大模型。在众多机构中,银行略显落后,有近42%的银行表示尚无采用大模型的计划,剩余银行中有28%的银行选择“半自研+半购买服务”的方式。而在保险机构中,已经有80%的保险公司有了采用大模型的计划,但有一半的保险公司选择外包给科技公司或购买科技公司的成熟框架。证券与资管机构略有不同,有近一半的券商与资管机构选择“半自研+半购买服务”的方式。上市金融服务商进度最快,95%的上市金融服务商已经有了采用大模型的计划,其中有超过1/3的机构选择“半自研+半购买服务”的方式,约1/4的机构选择购买科技公司的成熟框架。

金融大模型在业务中的应用效果

鉴于不同金融机构对大模型的落地和应用进度的不同,我们针对“金融大模型在业务中应用的成效”做了调研。调研结果显示,金融机构对大模型的应用主要集中在探索、研发或试用阶段,商业银行出于其审慎经营、风险管控的原则,近70%的银行在金融大模型的应用中都仍然处于内部测试、联手建模、团队搭建甚至内部探讨阶段。但另一方面,已经将金融大模型应用于业务中的机构多数认为,金融大模型在业务中应用的成效比较显著,对业务有一定的提升作用。这一点在证券与资管公司、上市金融服务商、综合金融科技服务商这些企业中,体现得尤为明显。

金融大模型实践中遇到的问题

从2022年底大模型被高度关注以来,很多金融机构已经走出了大模型应用的第一步,在这个过程中不可避免的遇到了各种问题和挑战。整体来看,金融机构和上下游服务商面临最大的问题和挑战还是集中在隐私安全、数据质量和数量、人才、成本投入比等几个方面。但不同的机构遇到问题的严峻性也有所不一,银行受到的监管最严格,因此面临最大的还是隐私和安全的问题;保险机构面对最大的还是成本投入与人才不足的挑战;证券与资管机构除了面临成本投入的约束外,还面临可用数据质量和数量的问题;而上市金融服务商则面临模型可解释性的问题和隐私安全的问题;综合金融科技服务商面临成本投入和数据质量数量的问题。

金融大模型的降成本效应几何

对于新技术的应用,降本增效是最重要的目的之一,BCG在《银行业生成式AI应用报告(2023)》中,以一家拥有约两万名员工的区域性国际银行为例进行测算,结果显示,如果能够落地大模型的规模化应用,那么首年即可节省约1.5亿美元的成本,占整体薪酬总包的7%左右。但在调查中显示,仅有67.92%的银行认为金融大模型能够降本增效,在所有金融机构和上下游服务商中比例是最低的。保险机构则是最乐观的,92%的保险公司认为金融大模型具有降本效应。

不同金融机构预计金融大模型大规模应用所需时间

在金融大模型未来应用所需时间方面,金融机构普遍认为仍需较长时间解决大模型所面临的合规、安全、隐私等问题,但也普遍认为将在1-5年内产生大范围的落地。有37.74%的银行、20%的保险、40%的证券与资管机构、26.32%的上市金融服务商、37.5%的综合金融科技公司,认为大模型会在1-3年内大规模落地。相较而言,更多的金融机构和服务商认为,3-5年内金融大模型才会大范围落地。

综合来看,调研的银行、保险、证券与资管、上市金融服务商、综合金融科技等金融机构和服务商,基本对金融大模型在场景、业务中的落地非常看好。但受到各种因素制约,当前金融大模型实际应用落地的业务和场景还较少,部分已落地的场景也主要集中于前台业务场景,机构普遍寄予厚望的应用于中台的风控、技术、运营等,落地仍然较少。数据质量与数量、成本投入、人才、模型可解释性、隐私安全等问题被认为是制约大模型落地最主要的挑战,但机构普遍认为五年之内金融大模型将得到大规模的实践应用。